Minimum Viable Pitch – template w 5 zdaniach 26 Mar 6:29 AM (20 days ago)

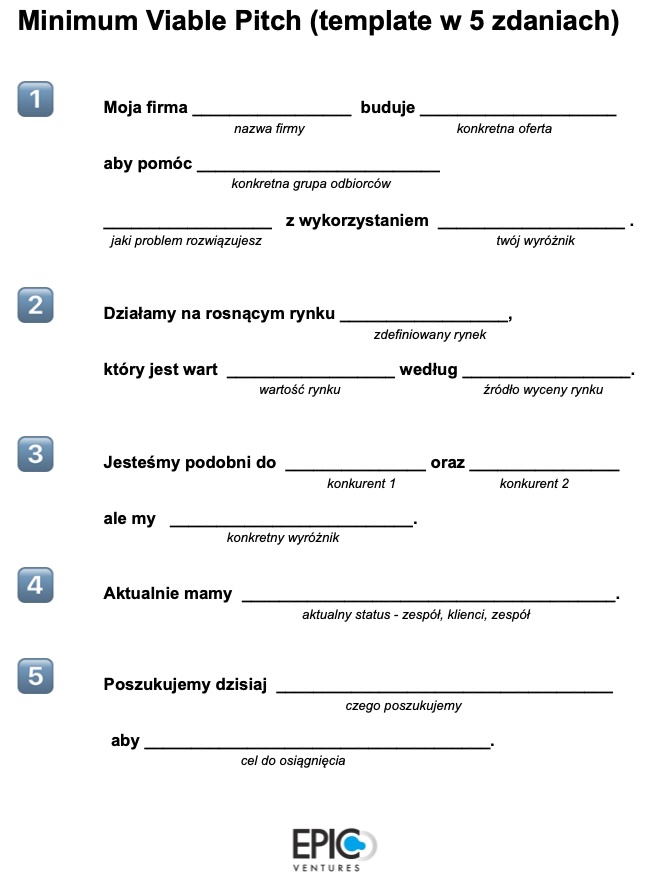

Tworzenie pitchdeck’ów to temat rzeka. Pisałem jakiś czas temu na czym się skupić w pierwszej kolejności prezentując krótko projekt inwestowi lub klientowi. Dzisiaj dodam jeszcze ustrukturyzowany wzór takiego pitcha – można wykuć na blachę i voila! wszyscy są zadowoleni. Idealny icebreaker na spotkania jak np wrocławskie Tap Tech Tuesday (zawsze w ostatni wtorek miesiąca).

Analogiczny wzór bardzo często pojawia się w internetach, i nie wiem kto to pierwszy spisał, ale najlepszy artykuł opisujący taką strukturę znalazłem na Founders Institute – warto przeczytać szczegółowo. Poniżej template po polsku – moja propozycja.

Bardzo trudno nie ulec pokusie, aby jeszcze coś dodać – ale w komunikacji z inwestorem ważniejszy jest prosty przekaz niż pełny przekaz. Prosty przekaz może zainteresować, pełny może przytłoczyć.

Jak VC analizuje inwestycję 12 Mar 3:12 AM (last month)

Kryteria inwestycyjne w kontekście venture capital to: zestaw warunków i czynników, które fundusze venture capital uwzględniają przy podejmowaniu decyzji inwestycyjnych w nowo powstałych lub rozwijających się firmach. Te kryteria pomagają nam wybrać najlepsze możliwości inwestycyjne, które mają potencjał na wysoką stopę zwrotu.

W ogólności kryteria, które analizuję oscylują wokół trzech głównych grup cech projektu inwestycyjnego (patrz: Minimum Viable Pitch):

- Rynek – tempo wzrostu, konkurencja, bariery wejścia itp.

- Zespół – doświadczenie na docelowym rynku, zgranie zespołu – wcześniejsza współpraca, wcześniejsze doświadczenie przedsiębiorcze itp.

- Produkt – wprowadzane innowacje, bariery wejścia itp.

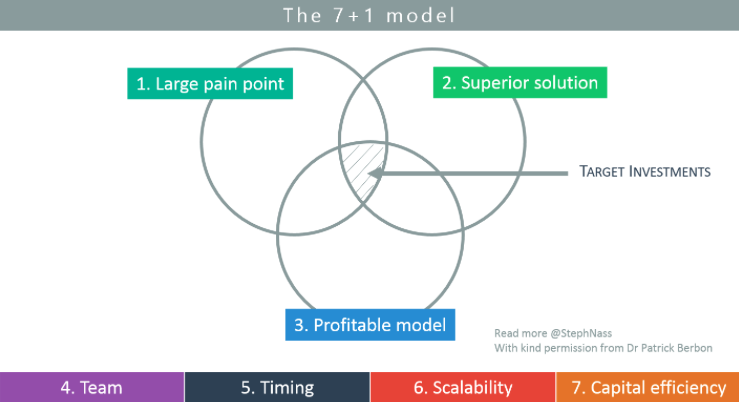

Trafiłem kiedyś na model, który dodał do powyższego modelu trochę biznesowej głębi i równocześnie pozostał w miarę prosty – “Model 7+1″, który został zaprojektowany przez dr. Patricka Berbona. W skrócie framework ten rozbija powyższe aspekty projektu inwestycyjnego na bardziej szczegółowe elementy, które można badać z większą dokładnością.

Te elementy to:

- Problem biznesowy – celem analizy tego elementu jest potwierdzić, że na docelowym rynku istnieje istotny problem biznesowy

- Rozwiązanie – potwierdzamy, że zespół opracował doskonałe rozwiązanie dla konkretnego “punktu bólu”

- Model biznesowy – potwierdzamy, że istnieje dochodowy sposób zastosowania rozwiązania do problemu

- Kompetencje zespołu – udowadniamy, że zespół zdolny jest do wdrożenia planu biznesowego

- Time to market – znajdujemy argumenty, że istnieje konkretna odpowiedź na pytanie “Dlaczego teraz?”

- Skalowalność biznesu – dowodzimy, że można wskazać skalowaną strategię wejścia na rynek

- Atrakcyjność inwestycyjna – potwierdzamy, że projekt ma potencjał na wysoki zwrot z relatywnie niską inwestycją

Przedstawia to poniższy diagram:

Polecam artykuł źródłowy opisujący ten model – widać tam komplet podstawowych pytań, które można sobie zadać weryfikując nasz pomysł na biznes. To w zasadzie gotowy framework który warto wykorzystać.

VC Lab – kurs uruchomienia funduszu venture capital 11 Mar 2:56 AM (last month)

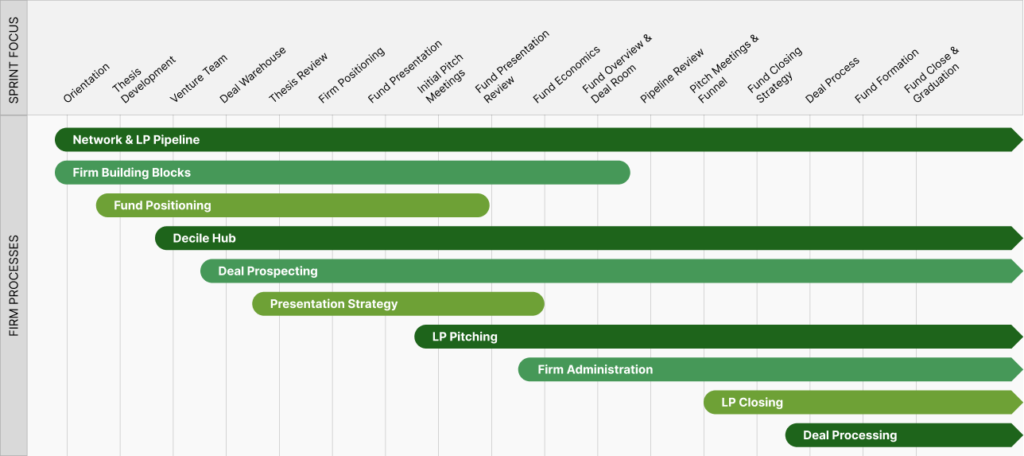

Brałem ostatnio udział w VC Lab – to 16-tygodniowy kurs akceleracyjny dedykowany nowym i początkującym zespołom inwestorskim. Jego celem jest przeprowadzenie uczestników przez kompletny proces powołania funduszu VC. Zasadniczo, kurs uczy, jak sprzedawać produkt finansowy (którym jest przecież “fundusz VC”) osobom, które mogą sobie pozwolić na inwestowanie.

Kurs ma formę cotygodniowych spotkań online. Dwa razy w tygodniu odbywają się godzinne sesje: jedna “tematyczna” i jedna “mentorska” z udziałem zewnętrznego gościa. Dodatkowo w każdym tygodniu realizuje się zadania związane z tematem oraz pozyskuje kolejnych inwestorów do funduszu. Czasami odbywają się także sesje w “grupach roboczych” z innymi zespołami uczestniczącymi w kursie. Jest to duże obciążenie czasowe – oceniam, że na samo trzymanie tempa i przygotowanie zadań kursowych potrzeba minimum 20 godzin tygodniowo.

Dlaczego warto wziąć udział w tym kursie?

- Jest całkowicie darmowy – model VC Lab zakłada możliwość zakupu dodatkowych usług, takich jak “fund formation” i “fund admin”, ale są one przydatne głównie dla funduszy powoływanych w Delaware, na prawie USA, więc nie każdy się na to zdecyduje.

- Ma bardzo szybkie tempo – w 16 tygodni masz dojść do realnego uruchomienia funduszu, podążając według konkretnego schematu (blueprint).

- Skupia się na pozyskiwaniu inwestorów – to jedyny kluczowy wskaźnik, który jest śledzony. Jeśli nie pozyskujesz inwestorów w odpowiednim tempie, odpadasz z kursu, bo oznacza to, że rynek nie jest zainteresowany twoim funduszem.

- Dostajesz darmowy dostęp do narzędzi ułatwiających pracę, takich jak:

- Szablon arkusza wyników funduszu – pozwala sprawnie pracować nad strategią (dywersyfikacja vs. specjalizacja) i analizować zakładane wyniki.

- Oprogramowanie do zarządzania funduszem – wspiera pozyskiwanie inwestorów, zarządzanie dealflow oraz księgowość roczną (zgodnie z prawem Delaware).

- Prompty – ułatwiają codzienną pracę z wykorzystaniem sztucznej inteligencji.

Po kursie wiesz, jak uruchomić fundusz i prowadzić go efektywnie.

Moje najważniejsze wnioski:

- Teza funduszu ma fundamentalne znaczenie – wpływa na pozyskiwanie LP, dobór projektów i strategię marketingową.

- Arkusz finansowy funduszu nie jest kluczowy – korzystasz z gotowych szablonów, ale możesz eksperymentować z rozkładem ticketów i strategiami inwestycyjnymi.

- Klientami funduszu są LPs, a nie startupy – fundusz musi stale skupiać się na ekspozycji na LP i budowaniu relacji, bo bez kapitału fundusz nie może funkcjonować.

Zdecydowanie polecam! Warto zajrzeć na stronę VC Lab, gdzie znajduje się także obszerna baza zasobów, z których można korzystać niezależnie od kursu.

Captable – prosty przykład 10 Mar 4:09 AM (last month)

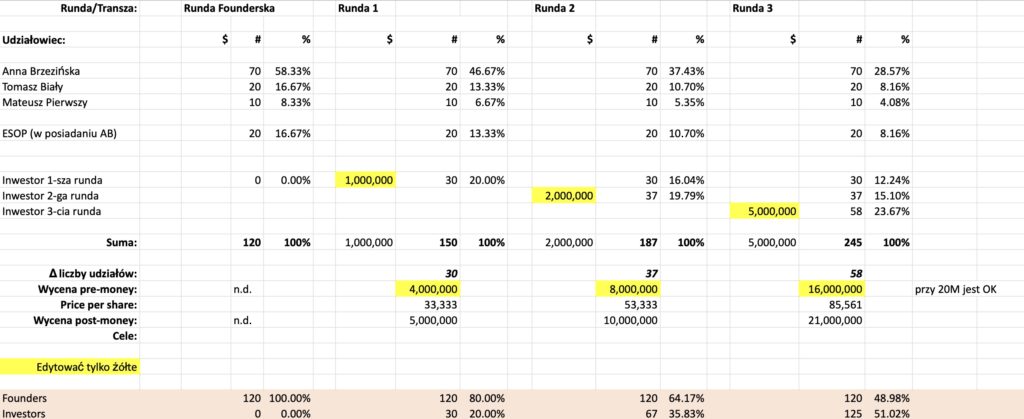

Gdy już wiemy, jaki procent chcemy zachować w captable, warto przejść do etapu jego składania.

Co to jest captable?

Captable (capitalization table) to zestawienie przedstawiające strukturę własnościową firmy, czyli kto posiada jakie udziały, opcje i inne instrumenty kapitałowe. Jest kluczowe w startupach i VC do śledzenia zmian w udziałach inwestorów i założycieli. Aby było użyteczne, powinno zawierać ujęcie czasowe.

Co minimalnie powinno znaleźć się w captable?

- Lista wszystkich interesariuszy (nazwiska / nazwy podmiotów).

- ESOP (nawet jeśli jest „zaparkowany” u kogoś).

- Wszystkie przeprowadzone rundy inwestycyjne i ich daty.

- Poziomy obejmowanych udziałów/akcji w każdej rundzie.

- Wyceny pre-money i post-money dla każdego etapu.

- “Sumy kontrolne” – udział inwestorów i założycieli na każdym etapie.

Warto przygotować prognozę na kilka rund do przodu, aby przewidzieć, przy jakich parametrach może pojawić się „broken captable”. To pozwala lepiej negocjować z inwestorem na podstawie konkretnych danych.

Poniżej znajdziesz template i link do Google Drive. Pola zaznaczone na żółto są edytowalne, pozostałych lepiej nie zmieniać, by uniknąć błędów. Model opiera się na wycenie pre-money, choć można też stosować podejście „ile % za ile $” (wtedy obliczenia bazują na wycenie post-money).

Jak czytać ten template captable? Historia udziałowa spółki z o.o.

- Zakładamy inwestycję w sp. z o.o. (minimum 100 udziałów).

- Kolumny CDE – punkt startowy: jak wyglądała spółka przed inwestycją. Założyciele objęli udziały przy jej zakładaniu (np. przez eKRS):

- AB: 70 udziałów

- TB: 20 udziałów

- MP: 10 udziałów

- Dodatkowo ESOP „zaparkowany” u AB (20 udziałów). Najlepiej przypisać go do jednego foundera lub kilku (lepiej do głównego foundera).

- Kolumny GHI – pierwsza inwestycja. Widać, kto i ile zainwestował oraz jaki procent uzyskał w spółce. Tu zakładamy, że inwestor wnosi 1 mln przy wycenie pre-money 4 mln – stąd pola te są edytowalne, a procent udziałów wylicza się automatycznie.

- Kolumny KLM – po 18 miesiącach kolejna runda: 2 mln przy pre-money 8 mln. Nowy inwestor objął 37 udziałów, co daje 19,79%. Nie trzeba przejmować się ułamkami procentów – to naturalne.

- Kolumny OPQ – po kolejnych 18 miesiącach nowy inwestor wnosi 5 mln. Pierwotnie zakładaliśmy wycenę pre-money 16 mln, ale to dawało inwestorom ponad 50% – co nie jest korzystne. Zmieniamy pre-money na 20 mln,

aby zachować większą kontrolęnie popsuć captable. Oczywiście wycena musi mieć uzasadnienie rynkowe – to nie tylko liczby w Excelu.

Metryki startupów SaaS – jakie wskaźniki zbierać 9 Apr 2024 4:15 AM (last year)

Projekty z modelem SaaS są bardzo wdzięczne, ponieważ “każdy” wie jak je analizować – jakie dane zbierać i jak ocenić efektywność, a nawet jak wycenić taki biznes. Sformułowanie “każdy” jest tutaj oczywiście trochę na wyrost, ale ponieważ szczyt ekscytacji tym modelem to jakiś rok 2010, można więc śmiało powiedzieć, że wiedza na ten temat jest mocno ugruntowana…

W telegraficznym skrócie – śledzić należy wskaźniki, które dobrze pokażą jak:

- pozyskujesz klientów (np. ruch na stronie głównej, ruch na stronie zamówienia, aktywność w aplikacji, konwersja na trial, analiza źródeł leadów)

- utrzymujesz klientów (np. churn, kohorty, DAU)

- monetyzujesz klientów (np. konwersja na płacącego klienta, LTV, CAC, zmiana planów w górę/dół, średnia cena, klienci przedpłacający)

W wypadku tego typu biznesów nie wystarczy jedynie śledzić przychodu. Brak analizy i wyszczególnienia wymienionych wyżej składowych powoduje, że nie do końca wiadomo czy dany biznes jest zdrowy i dobrze się rozwija. Każdy inwestor zapyta więc o dostęp do bardzej szczegółowych danych. I brak “pod ręką” odpowiedzi to wielka czerwona flaga, ponieważ, w skrócie – nie wiesz co się dzieje w twoim bizesie, a zatem nie możesz go optymalizować, nie możesz go benchmarkować względem konkurencji itp. Dobrze podkreślił to Chris Janz w swojej prezentacji “9 Worst Practices in SaaS Metrics”:

W zasadzie od początku działalności można wpiąć system statystyk (np. Chart Mogul ma darmowy plan do $10k MRR… jest też pewnie wiele alternatyw, np. systemy dashboard jak Data Gems), można też użyć prostego arkusza jak ten poniżej [źródło – Chris Janz]):

Proponuję zacząć od podwójnego śledzenia (arkusz + system statystyk). Klasyczny arkusz pozwoli na początku lepiej zrozumieć jak to wpływa na całość biznesu – można np. wyliczyć dodatkowe wartości które będą możliwe do pokazania w systemie statystyk itp.

Nie napiszę tutaj truizmu, że czego nie zmierzysz to nie zarządzisz, ale tak po prostu jest ;).

Jeśli te ogólniki to dla ciebie za mało – sięgnij po więcej – podstawowe zasoby które znalazłem, poszerzające ten temat to:

- A KPI dashboard for early-stage SaaS startups – new and improved!

- Introducing: The One-Slide Update Deck

- SaaS Metrics 2.0 – A Guide to Measuring and Improving what Matters

- SaaS Metrics for dummies (and Product Managers)

- SaaS Metrics Fundamentals for Managers, Founders & Investors

Specyfika drugiej rundy 10 Oct 2022 8:14 AM (2 years ago)

Budżety alf nie są specjalnie duże. Starcza małemu zespołowi mniej więcej na 9-12 miesięcy, krócej jeśli trzeba sfinansować jakieś sprzęty do prowadzenia prac B+R (np. prototyp linii produkcyjnej). Dlatego dosyć szybko pojawia się potrzeba drugiej rundy jeśli projekt idzie dobrze, a nie osiągnął jeszcze BEP.

O pitchdeckach pisałem dużo. Trudno coś dodać co zwiększy szansę na pozyskanie środków – zawsze przedstawiamy projekt inwestycyjny w podobny sposób (“rynek – zespół – produkt”). Zmienia się to jednak trochę przy pozyskiwaniu kolejnej rundy inwestycyjnej – inwestorzy pytają wtedy dodatkowo:

- na co zostały wydane środki – chcą wiedzieć czy zostały wydane sensownie i czego zespół się nauczył na rynku

- czy zostały osiągnięte (a najlepiej przekroczone) cele wcześniejszej rundy

- jakie były parametry poprzedniej rundy – wycena pre/post money, warunki transakcji (opcje, KPI, itp.)

Celem tych pytań jest ustalenie czy trajektoria startupu wiedzie do sukcesu czy raczej niekoniecznie…

Dynamika negocjacji przy kolejnej rundzie jest też trochę inna niż w wypadku pierwszej. Przy kolejnej rundzie masz po swojej stronie inwestora, który ma odpowiednie doświadczenie i wspiera projekt w negocjacji – a na pewno bardzo szybko zareaguje na nierynkowe propozycje i pomoże je skorygować.

Closing w Bridge Alfa krok po kroku 13 Aug 2021 1:52 AM (3 years ago)

Gdy podpiszemy z projektem termsheet, zaczyna się przygotowanie do closingu czyli dopięcia inwestycji, co przebiega na kilku poziomach równocześnie:

- negocjacje umowy inwestycyjnej

- przygotowanie biznesplanu pod komitet NCBR

- due diligence

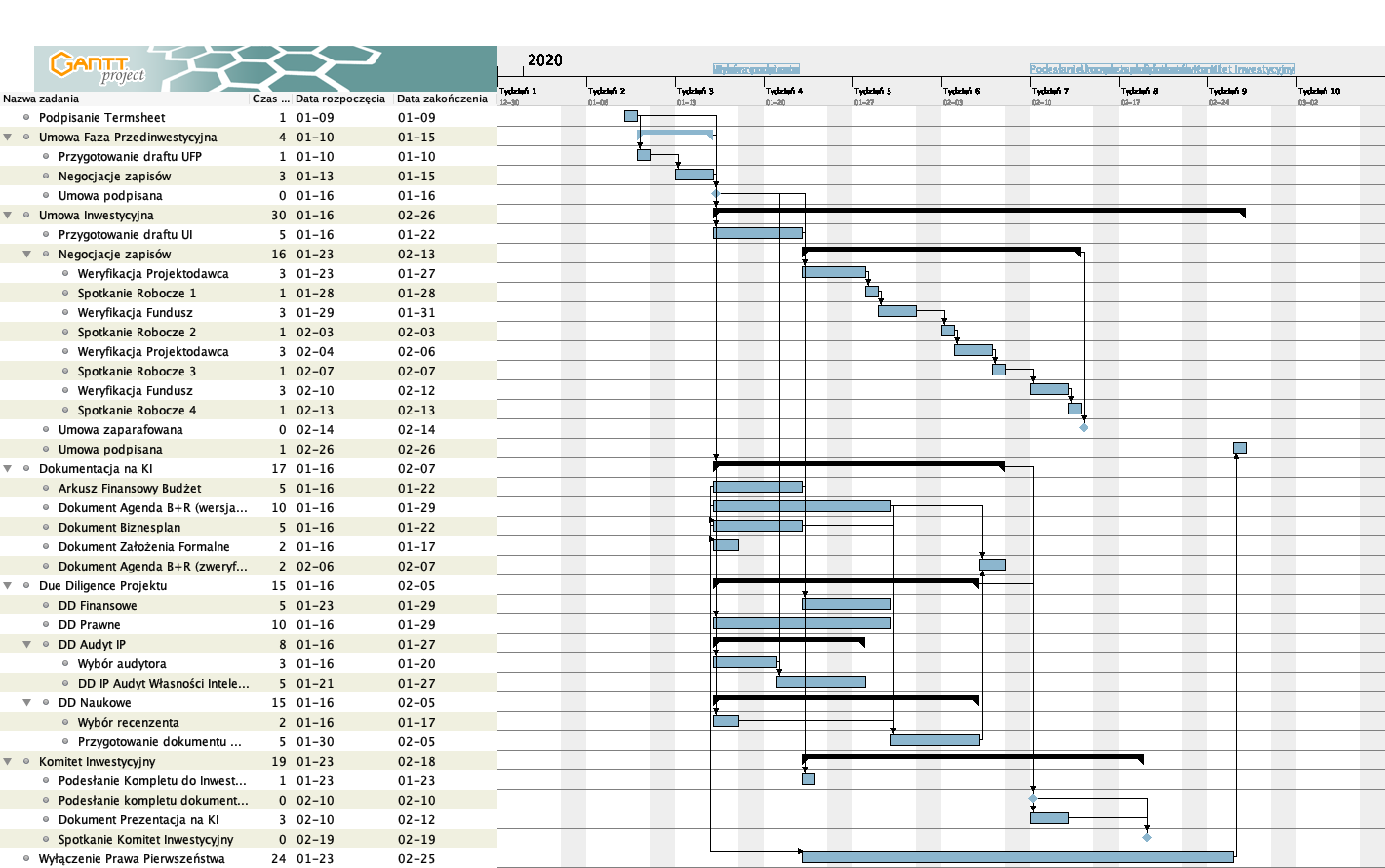

Widać to na poniższym harmonogramie, którego staram się trzymać.

Negocjacje umowy inwestycyjnej – creme de la creme – przełożenie zapisów termsheet na sformalizowaną umowę prawną – to wymaga kilku iteracji spotkań i omówień w gronie przyszłych wspólników i ich prawników. Zazwyczaj po 3-4 iteracjach widać czy się dogadamy. Umowę parkujemy przed Komitetem.

Przygotowanie biznesplanu (i innych dokumentów na Komitet Inwestycyjny w NCBR) – program Bridge Alfa wymaga konkretnego udokumentowania planowanych do poniesienia kosztów i planowania prac badawczo rozwojowych. Robimy na tym etapie biznesplan wg wytycznych NCBR oraz opisujemy prace B+R, a także przygotowujemy ich kosztorys. Wstępnie analiza potencjału B+R jest robiona przed podpisaniem TS, a na tym etapie staramy się to doprecyzować.

Due diligence – weryfikacja czy nie ma jakiegoś przysłowiowego “trupa w szafie” – dd prawny, naukowy i doprecyzowanie wcześniej wykonywanego dd finansowego. Przy młodych spółkach (pre-seed) to zazwyczaj tylko formalność, ale badamy też np. zdolność patentową, czy nie ma wad IP itp. Weryfikujemy przygotowany zakres prac B+R ze specjalistą z danej dziedziny np. z jakiejś uczelni.

Wydaje się proste i szybkie. Gdzie powstaje najwięcej niespodzianek?

- negocjacje umowy inwestycyjnej – to może się oczywiście przedłużyć, ale też i bardzo skrócić; wymagamy zazwyczaj obecności prawnika po drugiej stronie (mając prawnika po swojej) – wtedy zazwyczaj lepiej się negocjuje bo formalizacja zapisów wymaga aby każda strona rozumiała zapisy na gruncie prawa

- przygotowanie dokumentacji B+R – na początkowych etapach analizujemy potencjał, ale przygotowanie opisu prac B+R zgodnie ze sztuką (tj. akceptowalnych przez NCBR) nie jest proste. Przygotowany przez pomysłodawców opis jest następnie adytowany przez osobę z odpowiednim doświaczeniem – np. z uczelni wyższej.

Dobry plan pomaga nam sprawnie przejść przez te przygotowania i sfinalizować temat u notariusza na podpisywaniu umowy inwestycyjnej.

Ile trwa pozyskanie inwestora VC? 12 Aug 2021 5:28 AM (3 years ago)

Na spotkaniach z przedsiębiorcami już przy pierwszej rozmowie pada pytanie jak długo trwa nasz proces inwestycyjny. Ja dzielę dochodzenie do decyzji o inwestycji na dwa etapy:

- przed termsheetem – gdzie celem jest uzyskanie po stronie funduszu / inwestora pewności, że projekt warty jest dalszych kroków

- po termsheecie – gdzie celem jest przygotowanie projektu inwestycyjnego do Komitetu w NCBR i closing inwestycji u notariusza.

Etap przed termsheetem zależy w dużej mierze od sprawności i ogarnięcia pomysłodawców. Trudno mi określić czas jego trwania bo w dużej mierze nie zależy ode mnie. Wiem czego potrzebuję do decyzji – informacji o rynku, rozwiązaniu, zespole, finansach. Na tej bazie mogę odpowiedzieć “czy to jest coś dla nas i na jakich warunkach”. Na koniec tego etapu powstaje termsheet z założeniami transakcji – warunkami ekonomicznymi i korporacyjnymi uczestnictwa w spółce prowadzącej inwestycję. Fundusz na tym etapie na bazie pozyskanych danych przeprowadza analizę założeń finansowych, aby potwierdzić sobie, że na tym można zarobić. W toku tego etapu mamy kilka spotkań z pomysłodawcą, aby dochodzić stopniowo do zrozumienia jego/jej pomysłu na biznes. Proponowany termsheet pokazuje naszą percepcję zarządzania ryzykiem w tej inwestycji.

Etap po termsheecie jest dużo prostszy – to już jest po prostu tzw closing czyli dojście do objęcia udziałów w spółce. Ten etap mamy bardzo uporządkowany, bo ćwiczony w wielu podejściach i w różnych wariantach. Napiszę o nim wkrótce w szczegółach. Kluczowe jest, że tutaj kroki są znane i należy po prostu je wykonać.

Gdy więc ktoś mnie pyta “ile trwa wasz proces” zazwyczaj odpowiadam, że zależy to od sprawnego przygotowania materiałów po stronie pomysłodawcy. My na etapie “po termsheecie” zazwyczaj zamykamy się w około 6 tygodniach. W jakim czasie pomysłodawca przygotuje materiały – nie wiem. Ale jeśli przychodzi przygotowany i zdeterminowany (przysłowiowe “wszystkie ręce na pokład”) – idzie to sprawnie i w ciągu 2-4 tygodni możemy dojść do złożenia oferty. A potem już jest “z górki”.

Trzy komitety 13 Oct 2020 1:37 AM (4 years ago)

Gdy przedsiębiorca przychodzi do nas po środki, wie że gdzieś tam na końcu drogi jest magiczny “Komitet Inwestycyjny” podczas którego zapada decyzja o inwestycji. Czego nie wie to, że takich komitetów może być kilka, w zależności od struktury funduszu inwestycyjnego. U nas są trzy takie komitety.

- Komitet 1 – wewnętrzny komitet, nieformalny, który weryfikuje, że projekt jest dla nas wstępnie interesujący. W spotkaniu uczestniczy zarząd funduszu i analitycy, weryfikujemy głównie parametry formalne projektu (zgodność z mandatem inwestycyjnym, charakter B+R, ) oraz parametry jakościowe (rynek, zespół, produkt) – na razie na ogólnym etapie. Po tym etapie wiemy, że chcemy się temu przyjrzeć i angażujemy się w rozmowy z projektem.

- Komitet 2 – komitet z naszymi inwestorami (LP), który ma za zadanie challengować wewnętrznie sensowność inwestycji (biznesowo). Tutaj już mamy kompletne materiały biznesowe projektu – projekcje finansowe, otoczenie konkurencyjne, za nami kilka spotkań z projektem i wiemy na czym chce on budować przewagę na rynku. Po tym etapie mamy wynegocjowane warunki biznesowe inwestycji.

- Komitet 3 – komitet w NCBR, gdzie zapada finalna decyzja inwestycyjna z perspektywy specyfiki Bridge Alfa – potwierdzamy charakter B+R tego projektu oraz formalnie potwierdzemy wyniki badań due diligence (naukowego, prawnego, biznesowego). Po tym etapie następuje finalizacja transakcji tj. podpisanie umowy inwestycyjnej u notariusza.

Widać, że te trzy komitety to kolejne etapy jakie pokonuje projekt inwestycyjny w ramach naszego funduszu, gdzie stopniowo przekonujemy się, że jest on nie tylko prawidłowy z perspektywy Bridge Alfa, ale też biznesowo.

Moje uwagi do artykułu Sifted 5 Dec 2019 11:23 PM (5 years ago)

Jest coś w artykule o polskim ekosystemie inwestycyjnym opublikowanym ostatnio na Sifted i nie chodzi mi o chwytliwy tytuł i pewną — raczej skąpą — ilość faktów. Za generalnie negatywnym wydźwiękiem widzę duży pozytyw — zagraniczni inwestorzy dostrzegli polski rynek i na tyle go docenili, że starają się dramatycznie podkreślić swoje plusy w stosunku do polskich inwestorów – na tyle dramatycznie, że gotowi są mijać się z prawdą. Artykuł jest daleko posuniętą generalizacją i widać, że autor nie zadał sobie trudu, aby sięgnąć czy to do regulaminu Bridge Alfa, albo chociaż do jakiegokolwiek funduszu Bridge Alfa. Albo, że informacje które tam znalazł, nie pasowały mu do tezy.

Pomyślałem, że przydatne może być odnieść się do poszczególnych fragmentów – tych, które zawierają jakieś stwierdzenia, które stawiają polskie podmioty w złym świetle:

- Tytuł – „Polish startups ensnared by toxic government money” trudno to skomentować inaczej niż po prostu – nikt nie każe polskim przedsiębiorcom brać tych pieniędzy przecież. Proponuję zapytać naszych przedsiębiorców. Albo przedsiębiorców z innych Alf;

- On a recent trip to Poland, I met two types of entrepreneurs. The first were the warriors who had gone out alone and built cash-generating local businesses without state support. The second were those who had decided to take the poisoned chalice of government money. The trend was clear: the former were thriving, the latter were often floundering. to jakaś opowieść. Chętnie podzielę się opowieściami o przedsiębiorcach, którzy pasują do dokładnie odwrotnej tezy. Przykładowo – są success stories na stronach odpowiednich agencji rządowych dystrybuujących te pieniądze… Co więcej polski ekosystem zdaje sobie sprawę z tego, że były nieprawidłowości tutaj – słynne były sprawy prześwietlania PARP-owych 8.1-nek itd itp, ale żeby zaraz „the poisoned chalice of government money” – niesmaczna generalizacja;

- But with too little history to recognise the good from the bad, the truth is that entrepreneurs have ended up with toxic investors in their cap tables and financing tied to onerous conditions. trochę tak jakby nie było historii złych inwestycji na zachodzie?

- Wypowiedź Chrisa z Innovation Nest (który nie jest funduszem Bridge Alfa, ale miał jakiś czas temu środki KFK, które świetnie zainwestował) mówi tylko o ograniczeniach programów grantowych. Jak każde granty, które zazwyczaj są pieniędzmi celowymi – są pewne ograniczenia. Są też pewne plusy – Grant jest „non-dilluting”. Wie o tym każdy kto brał środki z „Szybkiej Ścieżki”. W artykule nie ma o tym ani słowa. Dlaczego?

- These constraints are real: as an example, the Bridge Alpha & NCBiR programs by the Polish government give the state a priority clause when startups get sold and the right to seize VC shares in startups if needed. This is not a great selling point for global growth capital. – to najwięszy BS tutaj – wydaje mi się, że głównie na tym była budowana błędna teza artykułu – pokazujący, że piszący nie ma pojęcia o Bridge Alfa. W znakomitej większości wypadków tę klauzulę można wyłączyć, co my już robimy dla swoich projektów. Plus ta klauzula występuje tylko w ostatniej edycji Bridge Alfa.

- Once more, being involved in 80% of VCs through both programs, the government is by far the single largest investor in the VC firms themselves. – w jakim sensie? Np. w NCBR nie jest inwestorem ani w naszym funduszu Bridge Alfa ani w naszych Grantobiorcach… Nie znam dokładnie struktur funduszy PFR-owych – tam może być inaczej.

- Market One, RTA & Innovation Nest have stood out as value-adding, founder-friendly partners, conscious of the perils local startups face and determined to protect them from some of the surrounding malpractice. – nie wiem niestety jakie jakie „malpractice” autor ma na myśli…

- The Family is hoping to join the VCs bringing alternative sources of financing to Polish entrepreneurs, avoiding all the strings current options come with. We think we can also play a role in helping the earliest stage companies connect to the broader European ecosystem in terms of markets, talent pools, and advisor/investor networks. – to chyba clue tego promo-artykułu albo „opinii” (duże cudzysłowy) – The Family na tle tak niemiarodajnie przedstawionych „faktów” wydaje się ciekawą opcją. Well, rzeczywiście. Nie znam ich jako inwestorów, więc się nie wypowiem. Wolę fakty.

Na marginesie do całości obrazu dodam, że kiedyś (marzec 2019) próbowałem zainicjować kontakt z The Family i konkretnie z Mathiasem – sam do tego zachęcał na Twitterze, ale nie podjęli tematu. Może teraz będzie okazja porozmawiać – zaczynając od tego co nas różni, ale kończąc na tym jak możemy wspólnie robić biznes. Bo dla wielu Alf inwestorzy zagraniczni są idealnym partneram na kolejną rundę.